Herkes gider Mersin'e...

Yatırımcılar için de ekonomi üzerine yazıp çizenler için de en zor olanı sürü psikolojisinden kurtulmaktır.

“Dolar 12 TL olacak” yorumları YouTube kanallarında seyredilme rekorları kırarken "Dolarda sert yükseliş bir tarafa düşüşe hazır olun" demek elbette kolay değildir.

Türkiye’nin en ağır ekonomik krizlerinden biri ile boğuşması sıcak para cephesinde muhtemel davranış değişikliğine temas etmeyi daha da imkânsız hâl getiriyor.

Böyle bir dönemde dövizde artışın yerini yatay, hatta yer yer iniş temayülündeki bir grafiğin alacağına işaret etmiştim.

“İbre tersine döndü” başlıklı makaleden beri gelen e-postalar gösteriyor ki herkes için zor bir kavşaktayız.

Alışkanlıklar kadar çoğunluğun davranış şekli yatırım kararlarında belirleyici oluyor.

KRİZ BİR GECEDE BİTMEYECEK

Tekrar altını çiziyorum: Akşamdan sabaha kriz bitmeyecek.

Amerikan Merkez Bankası’nın (Fed) faiz indirimleri ve aylık tahvil alımları ile piyasaya vereceği on milyarlarca dolar ile Türkiye’ye bir günde bahar gelmeyecek.

En dipten suyun yüzeyine doğru yüzmeye başlanacak. Belki en kötü geride kalacak. Hasta yoğun bakımdan normal odaya alınacak.

Piyasanın yönünün bu şekilde değişeceğini söylerken ekonominin acı gerçeklerini gözardı etmiyorum. Hele hele kamu maliyesinin hazin hâlini hiç hafife almıyorum.

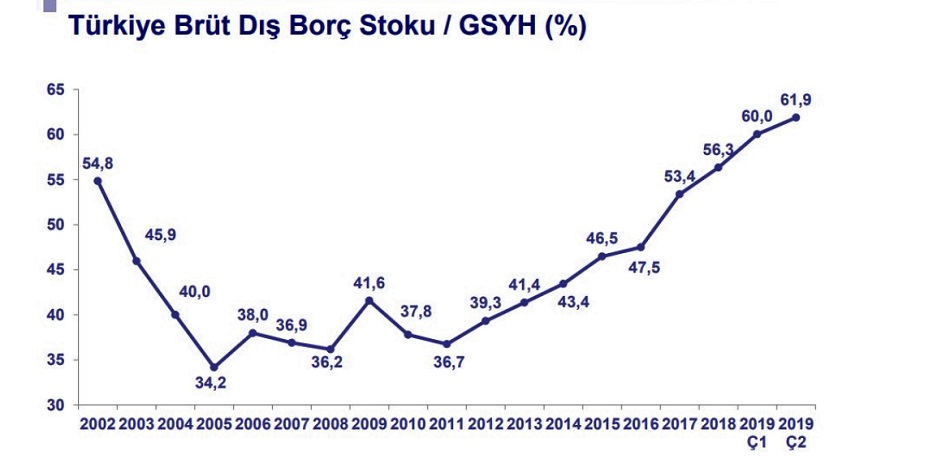

Brüt dış borç 447 milyar dolar. Milli gelirin (GSYH) yüzde 62’si kadar borçluyuz.

Net dış borç 268 milyar dolar. Hazine 2020’de 220 milyar lira yeni borç alacak. Bütçe açığı bu sene 130 milyar lirayı aşacak. Gelecek sene bütçede 120 milyar lira faiz ödemelerine ayrılacak.

Bu rakamlar elbette yatırımcının ajandasında.

Kamu maliyesindeki bozulma 2002 ve 2008 yıllarında başlayan para bolluğu dönemine kıyasla önümüzdeki günlerde Türkiye'ye gelecek sermayeyi bir miktar yavaşlatacak.

FİNANSMAN MALİYETİ DÜŞECEK

Kamu maliyesi bu haldeyken, ülke bu kadar ağır bir borç yükü altında iken şirketler de bankalar da yeni borçlanma için eskisi kadar çok iştahlı hareket etmeyebilir.

Ancak bankalarla birlikte özel sektör yurt dışı borçlanma imkânlarının artmasını, maliyetlerin düşmesini de uzaktan seyretmeyecektir.

Bankalar daha ihtiyatlı şekilde işleri gereği döviz bolluğunu değerlendirmek isteyecektir. Neticede borçlanma maliyetinin düşeceği bir döneme giriliyor.

Zaten son dönemde bankalar yeniden sendikasyon kredileri için dış piyasalara yelken açıyor.

Fed’in verdiği cesaret ve dolar likiditesi sayesinde yatırımcılarda risk iştahı artıyor.

Bankalarımız bugünlerde geçen seneye kıyasla yüzde 30-40 daha hesaplı para temin edilebiliyor. Avrupalı muadillerine nazaran hâlâ yüksek olsa da kendi içinde umut veren bir düşüş bu.

FAİZ İNDİRİMİ MEVDUATI ETKİLER

Bankaların krizde artan finansman maliyetlerini telafi edecek oran ve vadede buldukları parayı içeri getirip kredi olarak kullandırmaktan başka alternatifleri yok.

Merkez Bankası (TCMB) bu ay faiz için toplanmayacak. Ancak 12 Aralık'ta Para Politikası Kurulu var. O toplantıda faiz yüzde 9,50'ye kadar indirilebilir.

Faiz indirimi sebebiyle mevduatta çıkış hızlanabilir. Buna karşı uzun vadeli dış borçlanma tampon olarak kullanılacaktır.

Bankalar uzun vadeli kredi satabilmek için yine kriz öncesinde olduğu gibi yurt dışına açılacak.

Merkez bankalarının sağladığı ucuz ve bol nakiti değerlendirmek isteyen küresel banka ve fonlar için Türkiye’nin gözardı edilecek bir ekonomi olmadığını bizzat kriz gösterdi.

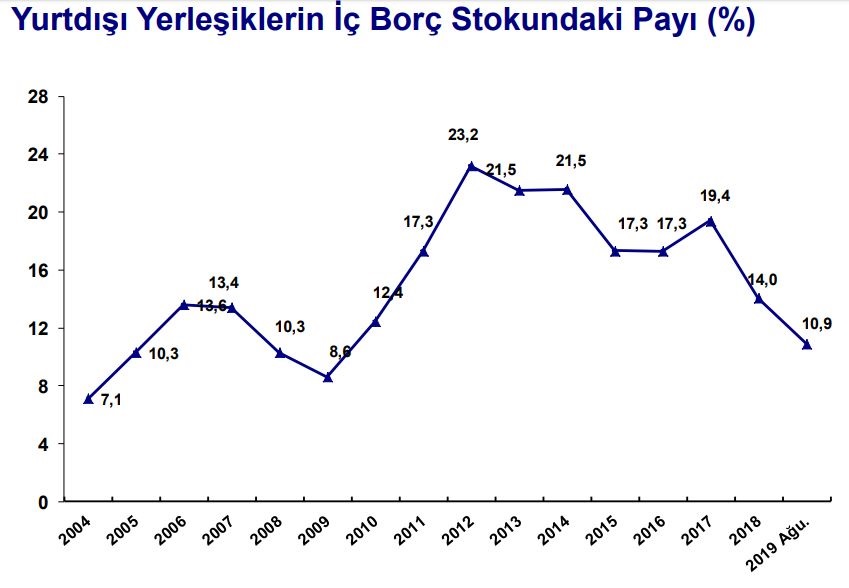

Tahvildeki payları yüzde 25’lerden yüzde 11’e kadar gerilese de Borsa İstanbul’un yüzde 60’tan fazlası hâlâ yabancıların elinde.

ERDOĞAN’A RAĞMEN…

Serbest piyasanın ocağına incir ağacını diken, “sözünü dinlemedi” diye Merkez Bankası Başkanı Murat Çetinkaya’yı azleden Recep Tayyip Erdoğan’a ve onun çokomelli paketler açıklayan damadı Berat Albayrak’a rağmen Türkiye’ye bel bağlayan yatırımcıların sayısı hiç sayısı hiç de az değil.

Kimi üstlendikleri riskin büyüklüğü sebebiyle kimi kriz sonrası doğacak fırsatları kaçırmama iştiyakı ile Türkiye’de kalmayı tercih etti. Bu uğurda zarar da ettiler.

31 Mart Mahalli İdareler Seçimi’nde sandıktan çıkan mesaj Türkiye’nin birkaç yıl içinde normalleşebileceğine dair ümitleri yeşertti.

Yabancı yatırımcılar, 31 Mart ve 23 Haziran hezimetinin Erdoğan’ı yıkmasa da onun gardını düşürdüğünün farkında.

MANEVRA DEĞİŞİKLİĞİNİ FARK ETMEK KOLAY DEĞİL

Pek çok kişiye göre Erdoğan hâlâ gücünün zirvesinde olabilir. Ancak işin aslı öyle değil.

İçeride ve dışarıda köşeye sıkıştı, gücünün zirvesinde olduğunu zannettiği bir dönemde kriz patlak verdi ve duvara tosladı.

Türkiye krizin artçı sarsıntılarına maruz kalmasaydı yasama, yargı ve yürütmeyi kendisine bağlayan Erdoğan yargı paketi faslını asla açmazdı, açtırmazdı.

Hukukun ortadan kalkması, baskı ve zulümler halkın cebine dokununca işin rengi değişti. Erdoğan kaybettiklerini kazanma ümidi ile yama yapmaya çalışıyor.

Devletlerin manevraları teknelerden çok transatlantiklerin manevralarına benzer. Yolcuların manevrayı fark etmesi için kıyıya ya da sabit bir noktaya bakması gerekir.

Yabancılar 2012'den bu yana devlet iç borçlanma senetlerinden kademeli olarak uzaklaştı.

FED’İN FAİZ İNDİRİMLERİ ERDOĞAN İÇİN UZATMA DÜDÜĞÜ OLDU

2010 öncesindeki coşkulu reformlara kıyasla son derece cılız sayılabilecek son adımlar halka asgari özgürlüklere kavuşma imkânını bahşedecek.

Kendi sebep olduğu krizden “memleketi kurtaran kahraman” rolüne soyunacak olsa da Erdoğan yolun sonuna geldiğini biliyor.

Esasında muhalefet elini çabuk tutabilse ve Erdoğan’ın vatan-millet tuzaklarına düşmeseydi maç uzatmalara gitmeyebilirdi.

Krizin ortasında bunalan Erdoğan erken seçim kararı almak mecburiyetinde kalırdı.

Kriz ikliminde gidilen seçimde Erdoğan sandığa gömülürdü. Muhalefet altın tepside takdim edilen fırsatı heba etti. Birkaç büyükşehir belediye başkanlığı ile teselli buldular.

Fakat Fed başta olmak üzere büyük merkez bankalarının para musluklarını açmaya başlaması Erdoğan için uzatma düdüğü oldu.

PARA BOLLUĞU 5-6 AY SONRA HİSSEDİLİR

Sıcak paranın gelişi Merkez Bankası’nın sene bitmeden faizi yüzde 9-11 aralığında bir yere indirmesi ile daha bariz hissedilecek.

Türkiye’de enflasyonu ithalata bağımlılık sebebiyle kur seviyesi belirlediği için enflasyon da kendiliğinden düşecek.

Faiz inerken döviz zannedilenin aksine yükselmeyecek.

Yabancılar Ali Babacan, Ahmet Davutoğlu, Ekrem İmamoğlu ve Selahattin Demirtaş figürlerinin çağrıştırdığı birkaç yıl sonrasına şimdiden yığınak yapmayı tercih ederse dolar ve euro da düşüş tahminlerden de sert olabilir.

Daha önce de ifade ettim. Beyaz Saray’dan müeyyide, New York eyalet mahkemesinden Halkbank’a ağır bir para cezası gelmezse bu tabloyu gün be gün müşahede edeceğiz.

TAVİZ VERECEK, KENDİSİNİ KURTARACAK

Erdoğan, 13 Kasım’da ABD Başkanı Donald Trump ile görüşmeye gideceğine göre kısa vadede okyanus ötesinden Türkiye ekonomisini daha aşağı çekecek bir müeyyide beklemek hayâl olur.

Erdoğan kendi mal varlığı hakkında başlatılan soruşturmaları durdurmak uğruna taviz üstüne taviz verecek. Trump kendisi hakkında açılan azil soruşturmasından kurtulmak için Erdoğan’dan kopardığı tavizleri kullanabilir.

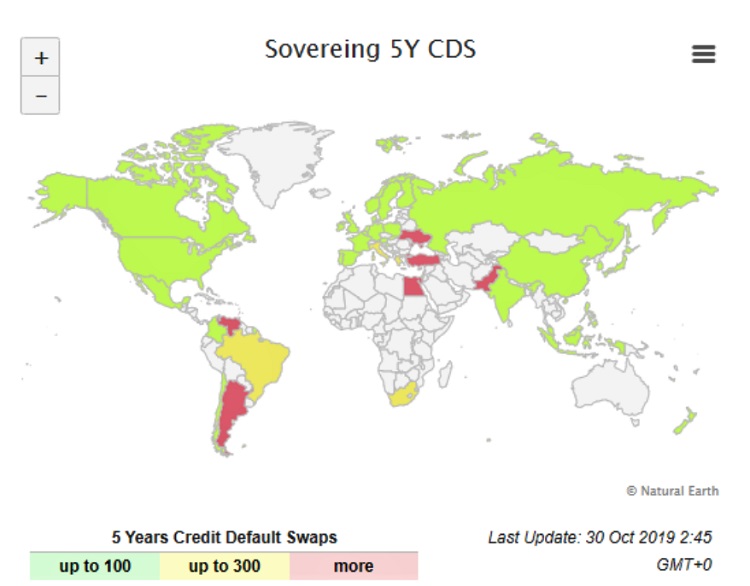

Trump azledilirse Türkiye ekonomisi için riskler bir miktar artabilir. Türkiye’nin risk primi (CDS) yaz aylarında 500’e kadar yaklaşmıştı. Halihazırda 330 civarında. CDS 200’e doğru geriledikçe sıcak para yatırımları da hızlanacak.

Erdoğan ile Trump’ın masadan anlaşmadan kalkması ihtimalinde dahi piyasalar paranın menbaında duran Fed’e göre hareke edecektir.

FED’İN BONKÖRLÜĞÜNÜ KİM FIRSATA ÇEVİRECEK?

Fed’in bonkörlüğü Türkiye gibi döviz açığı olan piyasaları yeniden kanatlandıracak kadar kadar güçlü bir rüzgârdır.

Siyasi iklim sıcak para bayramında sadece daha yükseğe çıkılmasını engeller, o kadar. 5 bin metreye değil de 3 bin metreye çıkmak gibi...

Erdoğan’ın Fed rüzgârıyla yelkenlerini şişirip şişiremeyeceğini biraz da mevcut muhalefet partilerinin liderleri ile muhalefet namzetleri belirleyecek.

2001 krizinden çıkış reçetesini hazırlayan üçlü koalisyon (Anavatan Partisi-Demokratik Sol Parti-Milliyetçi Hareket Partisi) hükümeti 3 Kasım 2002’de sandığa gömülmüştü.

Diğer tarafta aynı hükümetin hazırladığı reçete ve altyapı sayesinde Erdoğan iktidara geldiği ilk yıllarda ummadığı bir başarı yakalamıştı.

"Ülke kaskosu" diye nitelendirebileceğimiz CDS'i 300'ün üzerinde seyreden Türkiye hâlâ en riskli altı ülkeden biri. CDS'in sert düşmesi ve daha fazla yabancı sermaye çekebilmek için hukuk ve demokrasi yolunda kalıcı adımlar atılması şart.

TÜRKİYE NE VENEZUELA NE DE SURİYE OLUR

Erken ya da vaktinde yapılacak müteakip seçim, iktidar cenahındaki AKP-MHP ittifakının karşısında saf tutan bütün partilere böyle bir fırsat kapısı aralayacak.

İçeride kalan yabancılar Türkiye’nin Venezuela ya da Suriye’ye dönmeden normalleşebileceği ümidi ile şu vakte kadar sabretti. Şimdi hem onlar hem de yerli yatırımcı için dış şartlar daha elverişli hâle geliyor.

Döviz kıtlığı 2018 yılı ağustos ayında Türkiye ekonomisinin nasıl krize girmesine sebep olduysa ilk emareleri görülmeye başlanan döviz bolluğu da krizden çıkışta kilit rol üstlenecektir.

ERTELENEN YATIRIMLAR İÇİN KESENİN AĞZI AÇILACAK

Kur riskinin azaldığı inancı pekiştikçe üç yıldır ertelenen yatırım ve tüketim harcamaları artmaya başlayacak.

Kalan sağlar, piyasadan çekilen rakiplerinin bıraktığı pazar payları için ilave yatırım yapacak. Nadasa bırakılan tarladaki ilk hasat hep bol olmuştur.

Yüksek seviyeden döviz alanlar adına hayal kırıklığı ve zarar anlamına gelse de piyasa böyle bir güzergâha yöneldi. Duygular ekonomide kale alınmaz.

Bileşik kaplar misali kabın biri dolmaya başlamışsa bundan diğer kaplar da istifade edecektir.

Duran çarklar dönmeye görsün. Talebi karşılamak ve büyümeden pay alabilmek isteyenler bu defa yatırım bütçelerini artıracak.

Büyümenin finansmanı için ihtiyaç duyulan kaynak ise yine dışarıdan temin edilecek.

UZUN VADELİ İSTİHDAM DOSTU SERMAYE İÇİN HENÜZ ERKEN

Dünya çapındaki fonlar kısa vadeli faizler tek haneye indiğinde uzun vadeli faizlerin çift hanede olmasını fırsat olarak görecek ve Türkiye’ye demir atacaktır.

Tekrar ediyorum: Bu sermaye kalıcı ve doğrudan istihdam-üretim odaklı bir sermaye değildir. Kısa vadede alacağını alır ve gider. Gerisi bize kalmış....

Uzun vadeli kalıcı sermaye için önce hukuk devletinin ikame edilmesi, düşünce ve ifade hürriyetinin önündeki bariyerlerin tamamen kaldırılması, bunun nişanesi olarak da mahpus gazetecilerin tahliye edilmesi şart.

HALK MİADI BİR SENEDE DOLAN BAŞKANLIK SİSTEMİNİ LAĞVETMELİ

Halk sıcak paranın sağlayacağı kısa vadeli rahatlama esnasında topyekûn bir restorasyon döneminin kapılarını aramalı.

Türkiye 2002-2013 dönemindeki gibi doğrudan ve dolaylı yabancı sermaye çekmek istiyorsa yeniden demokratik parlamenter sisteme dönmeli. Erdoğan tipi başkanlık sisteminin miadı bir senede doldu.

Para bolluğu yıllarca devam etmeyecek. Hiç olmazsa bu defa gelen kaynağı betona gömmek yerine üretime dönük yatırımlar için kullanmalıyız.

Bolluk mevsimi bitmeden kıtlık zamanları için ambarları doldurulmayan AKP hükümeti devletin kefen parasına kadar harcadı.

Krizin bir numaralı fâili krizden çıkışı da geciktirdi.

AKP’nin sebep olduğu tanzim satış çadırları, yüzde 30’lara fırlayan enflasyon, saman ve et ithalatı, işsizler için toplanan paralarla kurtarılan kamu bankaları, Erdoğan ailesinin hısım-akrabası ile milletin sırtına binip, servetine nasıl servet kattığı hiç unutulmamalı.

Bu muhasebe yapılmazsa dolar bolluğu muhalefetten ziyade iktidara yarayacaktır.

Çok mu fantastik oldu? Bu fasıl çok su götürür.

Nasip olursa müzakereye devam edeceğim…

————————————

İletişim için e-posta adresim: [email protected]

07 Kas 2019 14:54

YAZARIN SON YAZILARI